Si eres nuevo propietario o ya un inversor experimentado, es necesario que calcules la rentabilidad del posible alquiler de tu próxima inversión inmobiliaria.

La siguiente calculadora de rentabilidad del alquiler te permite decidir rápidamente si una inversión en particular será la mejor opción para ti (y la más rentable).

Puedes descargarla haciendo click debajo:

¿Quieres empezar a invertir de la mano de un Personal Shopper Inmobiliario?

Descubre nuestro servicio integral de Personal Shopper Inmobiliario.

Te ayudaremos en todo el proceso para comprar tu próximo piso de inversión o tu próxima vivienda habitual.

Cómo calcular la rentabilidad del alquiler

La inversión en pisos para alquilar puede parecer compleja, pero una vez que comprendas los términos comunes al calcular la rentabilidad de una propiedad específica, serás un experto en determinar si debes invertir en ella o no.

Aquí hay definiciones importantes para las entradas y salidas en la calculadora de rentabilidad del alquiler:

Entradas:

- Detalles de la propiedad. Incluye el valor/precio de compra de la propiedad, costes de reparación de la propiedad, impuestos (ITP), gastos de compraventa (notaria, registro, etc), y gastos de hipoteca (tasación, gestoría, etc).

- Detalles de la hipoteca. Incluyen el plazo del préstamo (años), el coste del pago inicial y la tasa de interés. Esto será diferente para cada propiedad; si compra una propiedad en efectivo, esto no será necesario.

- Detalles de ingresos. Incluyen los ingresos por alquiler mensual.

- Detalles de gastos. Costes necesarios para administrar la propiedad de alquiler. Tales como mantenimiento, reparaciones, seguros, impuestos a la propiedad (IBI), gastos de comunidad, periodos vacantes, etc.

Salidas:

- Rentabilidad Bruta. Se calcula diviendo los ingresos brutos totales del alquiler entre el precio total de la vivienda.

- Rentabilidad Neta. Se calcula diviendo los ingresos netos del alquiler (restando gastos operativos anuales) entre el precio total de la vivienda.

- Flujo de caja (Cashflow). Esta es la cantidad que obtendrás (o perderás) de tu alquiler anualmente. Se calculando restando al beneficio neto, la cuta anual de la hipoteca.

- ROCE (Return on Capital Employed). Calcula el retorno de la inversión teniendo en cuenta el capital inicial aportado en la operación. Cuanto mayor cantidad financies, mayor será el ROCE.

5 Fuentes de Rentabilidad del Alquiler

Aunque al hacer tu excel sólo te fijes en los números finales, es importante que conozcas las cinco fuentes de rentabilidad que esconden el alquiler de los inmuebles:

Rentabilidad #1: Cashflow

Cuando compras viviendas y las pones en alquiler, generas ingresos todos los meses, de forma recurrente y estable. Si además lo haces de forma analítica y cuidando dónde pones tu dinero, incluso después de pagar todos los gastos y pagar tu cuota del préstamo, te quedará un cashflow interesante cada mes.

Nota: el cashflow es el dinero que queda en tu cuenta cada mes. Se traduce del inglés como flujo de caja y se calcula como: Ingresos – Gastos – Cuota Préstamo

Esta es la primera fuente de riqueza de las inversiones inmobiliarias, siempre que tu modelo sea el de conseguir rentas semipasivas mes a mes para vivir de rentas. Es el dinero que queda en tu bolsillo a final de cada mes.

Rentabilidad #2: Revalorización

La realidad es que los activos inmobiliarios históricamente suben de precio al igual que los precios de toda la economía. Hay inflación inmobiliaria.

De hecho la vivienda puede subir mucho más deprisa que los precios generales (y así ha sucedido en España en las últimas tres décadas).

Date cuenta de que los precios de los alquileres también tienden a subir con el tiempo por lo que no solo se revaloriza tu inversión, sino que también aumenta tu beneficio mensual.

Rentabilidad #3: Devolución al banco

Además de pagar todos los gastos de la vivienda como la comunidad, el IBI, los seguros o el mantenimiento, lo bonito de este modelo es que tu inquilino también está pagando tu hipoteca.

Cada mes pagas al banco la cuota de hipoteca, que incluye tanto los intereses como la devolución del dinero que te prestó el banco.

De hecho, llegará un día en que tus inquilinos habrán ido pagando la vivienda entera y será 100% tuya. Es más, podrías venderla y habrás creado un patrimonio muy interesante sin haber puesto casi dinero e invertiendo con poco dinero.

Rentabilidad #4: Menos impuestos

Este es un punto que suele pasarse por alto cuando hablamos de inversiones inmobiliarias y que de hecho muchos inversores ni siquiera conocen o aprovechan.

Hay menos impuestos por varias vías:

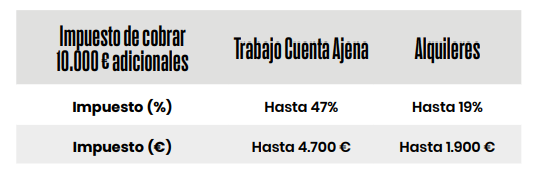

1) Tu impuesto por tener rentas inmobiliarias es mucho menor del que tienes por tu sueldo o por tus ingresos como autónomo. Con tu trabajo puedes llegar a pagar casi el 50% en de impuestos, mientras que con las rentas de alquileres, puedes tener una reducción del 60% si alquilas en larga temporada y por tanto tu impuesto real es de menos del 20%. Y además no pagas sobre los ingresos, sino solo por el beneficio (ingresos – gastos).

2) Puedes deducir gastos. Prueba a poner en tu declaración de la renta que has tenido que gastarte 100€ al mes para ir al trabajo, 200€ en ropa y 300 € por la guardería del niño y verás que recibirás una carta de Hacienda diciéndote que así no funcionan las cosas.

Sin embargo, con los alquileres sí puedes deducir la mayoría de gastos por lo que solo pagas por tu beneficio real. En tu trabajo por cuenta ajena pagas por todo el ingreso, independientemente de que tengas gastos para poder ir a trabajar.

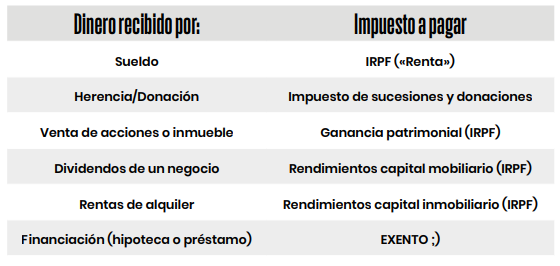

3) Dinero de hipoteca: el único dinero que puedes recibir sin pagar impuestos.

Fíjate: en un país como España, y prácticamente en cualquier país del mundo, cuando recibes dinero, venga de donde venga y siempre evidentemente que sea legal, pagas impuestos.

Sin embargo, cuando pides financiación recibes un dinero por el cual no pagas impuestos. Es otro de los beneficios ocultos de la deuda buena.

Rentabilidad #5: Financiación o Apalancamiento

Te explico esta fuente de rentabilidad con un ejemplo práctico.

Imagina una vivienda que compras por 50.000 € y alquilas por 500 € al mes. Tiene unos ingresos anuales de 6.000 €. Y unos gastos anuales: 1.500 €. Por tanto, tu cashflow o beneficio es de 4.500 €.

Si la compras al contado, es decir, sin financiación, tu rentabilidad es de 4.500 €/50.000 € = 9%. Nada mal.

Ahora imagina que financias esta compra (usas el apalancamiento) y pones de tu bolsillo 10.000 €. Pides al banco los 40.000 € que faltan y te queda una cuota de 200 € al mes (en total, pagas al banco 2.400 € al año).

Veamos ahora tu rentabilidad. Ahora tu cashflow baja a 2.100 €. Sin embargo, tu rentabilidad es de 2.100 €/ los 10.000 € que has puesto de tu bolsillo = 21%.

Fíjate: tu rentabilidad, solo por incluir apalancamiento, financiación, deuda buena, ha subido desde el 9% hasta el 21%. Se ha duplicado.

Por eso esta es la quinta fuente de rentabilidad en las inversiones inmobiliarias: usar deuda buena, es decir usar el dinero de otros (generalmente del banco, y normalmente en forma de hipoteca, aunque

no necesariamente) para construir tu patrimonio y generar cashflow.

Hay que hacerlo con cuidado porque el apalancamiento, como su nombre indica, apalanca o multiplica tus resultados. Si lo usas con cuidado y haces buenas inversiones, te hará millonario y alcazarás la libertad financiera.

Preguntas Frecuentes (Calcular Rentabilidad Alquiler)

A continuación te daré cifras exactas de mis propias inversiones para que puedas tener una idea de tipos de rentabilidades, cashflow, y ROCE que puedes tener en España a dia de hoy con la inversión en inmuebles para alquilar.

Ten cuenta que estas cifras sólo sirven de manera orientativa y que pueden variar mucho en función de la zona en la que vivas y la situación económica del país.

Y recuerda que solo te proporcionaré datos reales de mis propias inversiones:

- Mi primera inversión inmobiliaria

- Mi segunda inversión inmobiliaria

- Mi tercera inversión inmobiliaria

- Mi cuarta inversión inmobiliaria

- Mi quinta inversión inmobiliaria

¿Cuál es una buena rentabilidad para una propiedad en alquiler?

Todas mis inversiones las considero altamente rentables y estas son las rentabilidades netas que estoy obteniendo a día de hoy en España:

- Primer inmueble: 8.49%

- Segundo inmueble: 8.36%

- Tercer inmueble: 11.47%

- Cuarto inmueble: 7.51%

- Quinto inmueble: 8.94%

¿Cuál es un buen cashflow para una propiedad en alquiler?

Aunque en mis inversiones no busco sólo maximizar el cashflow, e intento también obtener una revalorización y ganancia patrimonial a largo plazo, considero que el cashflow por piso que estoy obteniendo a día de hoy es bueno:

- Primer inmueble: 328€

- Segundo inmueble: 393€

- Tercer inmueble: 755€ (sin financiación)

- Cuarto inmueble: 305€

- Quinto inmueble: 425€

¿Cuál es un buen retorno de la inversión (ROCE) para una propiedad en alquiler?

Soy firme defensor del apalancamiento con sentido, y es por eso que intento financiar todas mis inversiones en la medida de lo posible a través de nuestro broker hipotecario para aumentar el ROCE al máximo, siempre que pueda mantener un cashflow positivo.

- Primer inmueble: 21,37%

- Segundo inmueble: 22,53%

- Tercer inmueble: 12,01% (sin financiación)

- Cuarto inmueble: 22,23%

- Quinto inmueble: 23,92%

¿Cuáles son los mejores sitios para alquileres rentables?

Los mejores lugares para comprar pisos baratos para alquilar dependerá de tus objetivos como inversor inmobiliario y del lugar donde vivas.

La buena noticia es que si vives en una zona cara y poco rentable, el alquiler de viviendas a larga distancia es completamente factible hoy en día.

¿Quieres empezar a invertir de la mano de un Personal Shopper Inmobiliario?

Descubre nuestro servicio integral de Personal Shopper Inmobiliario.

Te ayudaremos en todo el proceso para comprar tu próximo piso de inversión o tu próxima vivienda habitual.