Sin lugar a dudas, esta es la pregunta que más recibo: ¿Es buen momento para comprar?

Como seguramente te lo estés preguntando, aprovecho para adelantarme.

Es curioso porque da exactamente igual el momento en que estemos.

Si los precios están subiendo, la pregunta es: ¿No están ya muy caros? ¿Sigue mereciendo la pena? ¿Hay una burbuja?

Si los precios están subiendo, pero hay malas noticias económicas, la pregunta es: ¿viene una crisis y podré comprar más barato? ¿No es mejor esperar?

Si los precios están cayendo, la pregunta es: ¿Tiene realmente sentido comprar inmuebles o me voy a arruinar porque no valdrán nada en unos años?

Si los precios están cayendo y empieza a haber buenas noticias económicas, la pregunta es: ¿Me puedo fiar de esto? ¿No seguirá cayendo?

Lamentablemente no soy gurú, ni tengo dotes de adivino, así que no puedo responder estas preguntas.

Lo que sí puedo hacer es decirte lo que yo hago en cada momento gracias a este artículo.

Mejor momento para comprar vivienda

Te resumo brevemente lo que hago en cada momento, porque siempre es lo mismo:

- Hace tiempo que decidí renunciar a intentar predecir los mercados y no prestar atención a los medios de comunicación.

- Pienso que siempre puedo encontrar oportunidades rentables. Por eso invierto siempre.

- Soy consciente de que en algún punto compraré caro y justo después caerán los precios. Y viceversa. Comprar periódicamente también me hará acertar con los precios mínimos.

- El modelo de comprar y alquilar con alta rentabilidad de alquiler me permite aguantar caídas de precio y aun así conseguir rentabilidad.

Además, lo relevante para mí es que entre dinero todos los meses en la cuenta y los alquileres mensuales son mucho más estables y predecibles que los precios de las viviendas.

El mercado inmobiliario es muy distinto al de la bolsa o las criptomonedas. Es un mercado mucho más lento.

Mientras que en la bolsa podemos ver caídas del 40% en unos meses y en las criptomonedas del 70%, en el mercado inmobiliario, la máxima caída anual que hemos visto en los últimos 30 años en España es del 8%.

Esa es la máxima caída que vimos en un solo año en la crisis inmobiliaria, la mayor de la historia de España, por cierto.

Además, en el mercado inmobiliario tenemos varias fuentes de rentabilidad. Por resumir tenemos:

- La revalorización o pérdida de valor que pueda tener la vivienda que compremos.

- El cashflow que nos da esa inversión inmobiliaria gracias a los alquileres

- El dinero que ya vamos pagando al banco cada mes y que es un mayor patrimonio neto para nosotros, porque cada mes somos propietarios de más ladrillos o más parte de esa vivienda.

Por tanto, incluso en el hipotético caso de caídas de valor en la vivienda que compremos, podemos compensarla en muchos casos con la rentabilidad por alquiler.

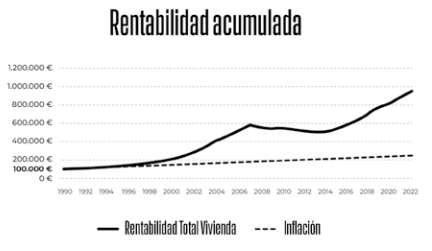

De hecho, miremos la historia para ver la rentabilidad acumulada de la vivienda en España (1 € se convierte en 10 € en 32 años).

Sin duda durante los años de la crisis (2008-2014) el valor de la vivienda cayó (bastante: un 36% en total).

Lo bueno es que la rentabilidad por alquiler (un 6% bruto y un 4% neto anual de media) sostuvo la rentabilidad total y por tanto el inversor que alquila realmente no perdió demasiado.

El verdadero problema de comprar vivienda en un mal momento es:

- Para los especuladores que simplemente pretenden vender más caro en unos meses. Y se encuentran con caídas repentinas.

- Para quien compra su vivienda propia, con un alto coste, y únicamente tiene ingresos por cuenta ajena, porque no tiene forma de «recuperar» rentabilidad cobrando alquileres. Y además solo

tiene una bala: solo va a comprar una vivienda y no tiene un plan de «compras periódicas» como sí puede tenerlo un inversor inmobiliario.

Es ahí donde vienen los problemas si no puede hacer frente al pago mensual de la hipoteca, en caso de paro, por ejemplo.

Pero sinceramente, para un inversor en vivienda para alquilar, si ha hecho sus deberes, le cuadran los números y le sale una buena rentabilidad de alquiler (siempre mucho más estable), invertir incluso en un mal momento (que, por cierto, solo será esto evidente a posteriori) no será un drama y podrá sobrevivir, como te acabo de enseñar con datos históricos.

Esperar a comprar vivienda tiene un coste

Si compramos en un momento dado, todos entendemos el riesgo de que el mercado caiga y nos arrepintamos en unos meses o años.

Pero nos olvidamos del otro riesgo: no comprar ahora y que el mercado siga subiendo.

Y nos perdamos no solo la subida, sino el cashflow que podría estar generando y el patrimonio que podría estar creando devolviendo dinero al banco.

Eso en cuanto al riesgo con los precios.

Pero creo que hay más costes o riesgos de esperar:

- Independientemente de los tipos de interés de ese momento, ¿quién te asegura que no subirán más?

- También es posible que los bancos endurezcan las condiciones. Si ahora nos dan financiación, no quiere decir que, en uno, dos o tres años siga siendo así.

- En el momento actual, y sea buena o mala, ahora conoces tu situación económica, laboral, familiar… en unos años, no sabes cómo será.

- Incluso dependiendo de la edad que tengas, puede que el banco ponga problemas a financiar cuanto mayor seas, por lo que esperar no te ayude.

- Y otra cosa que puede cambiar en unos meses o años para ti, es tu motivación, tu inercia actual. Ahora estás motivado para hacer esto, pero no sabes cómo estarás en unos meses o años.

Vivimos como si fuéramos a vivir para siempre y como si tuviéramos balas infinitas para disparar.

Lamentablemente no es así, la inversión que no se hace hoy quedó sin hacer y la que se pueda hacer mañana será otra diferente.

El tiempo pasa y, siento ser crudo, nunca parece ser buen momento.

Más fuentes de ingreso = más seguridad en caso de crisis

No sé tú, pero si efectivamente viene una crisis, una recesión, un momento complicado, en el que pueda caer mi sueldo o pueda tener problemas en el trabajo, yo prefiero tener más fuentes de ingreso.

Porque esto me va a hacer más libre, menos dependiente de una sola fuente de ingresos, como te explico en el artículo de libertad financiera.

De alguna manera, creo que debemos decidir dónde poner el miedo.

Fíjate, cuando un gato está cara a cara, de frente con un perro se queda paralizado. El miedo lo paraliza.

Sin embargo, cuando el perro está justo detrás, el gato corre y escapa. Podemos decir, que el miedo lo empuja a avanzar.

Pienso que lo mismo podemos hacer con nuestro miedo a las circunstancias económicas.

¿Tienes miedo de que haya menos trabajo?

- La opción 1: Si pones el miedo delante de ti, te quedas paralizado. No haces nada y rezas para que sea leve, pase rápido o no te toque a ti.

- La opción 2: Si pones el miedo detrás de ti, te empuja a ponerte en marcha.

Por tanto, yo siempre elijo poner el miedo detrás y agradecerle por empujarme a comprar un inmueble que me vaya dando unas rentas mensuales y esto me haga más antifrágil (menos vulnerable) porque tendré más fuentes de ingreso. Algo muy recomendable en caso de crisis.

Una noticia negativa vende 7x más

No olvidemos que los medios de comunicación son un negocio y su beneficio empieza captando tu atención.

Y los estudios nos dicen que una noticia negativa capta tu atención 7 veces más. ¡Eso es un +600%!

Quiere decir que un titular catastrófico vende lo mismo que siete artículos neutros o positivos.

Esto es totalmente lógico por cómo funciona la mente humana: enfocada en detectar peligros.

El problema es que los periódicos, las cadenas de televisión e incluso los youtubers lo saben y lo usan a su favor.

Por eso hace tiempo que apenas leo periódicos o veo telediarios y, desde luego, no baso mis decisiones de inversión en lo que cuentan los medios de comunicación.

Siempre va a parecer que el mundo se hunde.

Sin embargo, los datos de rentabilidad de la vivienda dicen lo contrario.

Por eso sigo invirtiendo en cualquier escenario.

Siempre vendrá una crisis y es natural

Es conveniente mirar la historia y darnos cuenta de que siempre, siempre, siempre se repite el mismo patrón en la economía y los mercados en general.

Hay una fase de expansión, a veces una burbuja final, y luego viene una recesión.

Después, el mercado toca suelo y empieza la recuperación, que posteriormente se convierte de nuevo en expansión.

La duración de los ciclos no es fija. No se puede predecir. El tiempo que estamos en cada fase tampoco. Ni siquiera la intensidad (caída) de la recesión.

Lo que es (históricamente) seguro son tres cosas:

Siempre viene una crisis. Después, los mercados y la economía crecen y se recuperan en la fase de expansión, casi siempre superando los máximos anteriores.

Es fácil ver con perspectiva (mirando atrás) cuando había una crisis (o caídas en el mercado), pero muy difícil (para mí imposible) anticiparlo.

Ejemplo: ¿quién imaginaba en abril de 2020 (en pleno covid y con fuertes caídas) que pocos meses después los mercados y la economía despegarían tan fuerte?

Así que la pregunta no es si habrá una crisis o caída. Ni siquiera creo que la pregunta sea cuándo ocurrirá o cuánto durará.

Para mí la pregunta importante es: ¿qué voy a hacer yo en ese momento?

¿Cuál es mi estrategia? ¿Qué voy a hacer para no dejarme llevar por el miedo (ni por las noticias negativas)?

¿Lo voy a ver como una oportunidad o como una derrota?

El mayor riesgo es no haber vivido

Mi frase favorita de Marco Aurelio dice que «El mayor riesgo es no haber vivido».

Desde hace un tiempo, pienso que el mundo, la vida y los mercados premian a los que actúan.

Si me tengo que equivocar, prefiero equivocarme por hacer cosas que por no hacerlas.

Cuando hago, aprendo, incluso si me equivoco.

Una equivocación controlada (mitigando los 8 posibles riesgos y aplicando sentido común) puede ser la

semilla del éxito que luego algunos categorizarán como «suerte».

No es suerte. Es experiencia.

Esa persona que consigue un «chollo» que a otros «se les escapa» quizá ha sido el más rápido porque gracias a su conocimiento práctico anterior, no ha dudado y ha aprovechado su oportunidad cuando

ha aparecido.

Con este artículo no quiero decir que haya que lanzarse a comprar pisos como locos y sin mirar los números.

Lo que quiero transmitir es que de la misma manera que hay un riesgo si invertimos, hay otro riesgo si no lo hacemos.

Porque, de hecho, no hacer nada, esperar, también es una inversión.

Es una inversión con rentabilidad 0, o mejor dicho con rentabilidad de 0 menos la inflación.

Y es una apuesta contra los mercados, que a largo plazo siempre suben, y contra el tiempo, que, este sí, nunca se recupera.

Puede salir bien la apuesta, pero bajo mi punto de vista es muy arriesgada.

¿Quieres encontrar pisos baratos fácilmente?

¿Ya cuentas con capital y deseas comprar pisos baratos para invertir?

Agenda una cita informativa totalmente gratuita conmigo.

Para ello, haz click en el botón de aquí debajo.

Acto seguido serás redirigido a nuestro calendario para agendar la reunión el día y hora que mejor te vengan.

0 comentarios